個人事業主の場合、自宅の家賃は事業利用した部分を経費にできますが、その割合は一般的に20~30%程度です。一方、法人の場合、自宅の家賃は事業利用していなくても概ね70%以上を経費にできます。

ここでは法人名義の借上社宅の節税効果と徴収すべき社宅使用料について解説します。

法人名義の物件が前提

前提として「社宅」であるため、賃貸の場合は法人名義での賃貸借契約が必須です。今住んでいる自宅が個人名義での賃貸借契約の場合は法人契約に変更するか、あるいは、転居して法人名義で賃貸借契約を交わす必要があります。

オーナーや不動産管理会社によりますが、法人名義で居住用家屋の契約を行う場合、数年分の決算書を求められ、決算内容や資本金額が審査対象にされることもあります。

ただ、決算書の無い新設法人でも法人契約できる場合もあるため、法人契約が可能な物件を地道に探します。

社宅使用料

法人名義の社宅の地代家賃等は法人の経費になります。

法人負担:家賃・共益費・管理費、敷金・礼金・保証金、その他の入居費用

個人負担:引越代、駐車場・駐輪場代、水道光熱費

次に社宅に住む役員や従業員から社宅使用料を徴収する必要があります。

社宅使用料が国税庁が公表する計算式に従った賃貸料相当額以上であれば、税務上の問題はありません。社宅使用料が賃貸料相当額を下回る場合は、本来徴収すべき金額との差額が給与課税されます。

※従業員の場合、徴収する使用料が賃貸料相当額の50%以上であれば給与課税されません

給与課税される場合、下記のペナルティが想定されます。

・役員や従業員個人の所得税等が追徴課税

・地代家賃が役員報酬とみなされ(経費にする要件を満たさず)、法人税等が追徴課税

・給与に対する源泉所得税が追徴課税

なお、現金支給される住宅手当や個人契約している家賃の法人負担は、社宅の貸与とは認められず、給与課税されます。

役員から徴収する社宅使用料

役員から徴収すべき社宅使用料は、貸与する社宅の面積等によって計算式が変わります。

また、小規模な社宅に該当するか否かの判定や社宅使用料の計算で使用するマンションの床面積は、専有部分だけではなく共有部分(を各部屋に割り当てた面積)を含めた「現況床面積」です。

| 役員に貸与する社宅の床面積 | 賃貸料相当額(徴収すべき社宅使用料) |

|---|---|

| A 小規模な社宅 【法定耐用年数30年以下(木造)】 床面積が132㎡以下の場合が該当 【法定耐用年数30年超(鉄筋RC造)】 床面積が99㎡以下の場合が該当 | 下記①②③の合計額 ①建物の固定資産税の課税標準額×0.2% ②12円×建物の総床面積㎡/3.3㎡ ③敷地の固定資産税の課税標準額×0.22% |

| B 小規模でない社宅 【法定耐用年数30年以下(木造)】 床面積が132㎡超の場合が該当 【法定耐用年数30年超(鉄筋RC造)】 床面積が99㎡超の場合が該当 | 【自社所有社宅の場合】下記①②の合計額の1/12 ①建物の固定資産税の課税標準額×10~12%(※) ※法定耐用年数30年以下(木造)は12% ※法定耐用年数30年超(鉄筋RC造)は10% ②敷地の固定資産税の課税標準額×6% 【借上社宅の場合】下記③④のいずれか高い方 ③法人が支払う地代家賃の50% ④自社所有社宅の場合の賃貸料相当額 |

| C 豪華社宅 【床面積が240㎡以下の建物】 豪華な設備がある場合が該当 【床面積が240㎡超の建物】 取得価額や支払賃貸料で総合判断 | 通常支払うべき使用料に相当する額 (≒全額が役員負担と考えられる) |

役員に鉄筋RC造の借上マンションを貸与する場合

上記の表は複雑なため、一般的な鉄筋コンクリート造の借上マンションを役員に貸与する場合に絞ると以下の通りです。

| 役員に貸与する借上マンションの床面積 | 賃貸料相当額(徴収すべき社宅使用料) |

|---|---|

| A 小規模な社宅 【法定耐用年数30年超(鉄筋RC造)】 ・床面積が99㎡以下の場合が該当 ・プール等豪華設備がある建物を除く | 下記①②③の合計額 ①建物の固定資産税の課税標準額×0.2% ②12円×建物の総床面積㎡/3.3㎡ ③敷地の固定資産税の課税標準額×0.22% |

| B 小規模でない社宅 【法定耐用年数30年超(鉄筋RC造)】 ・床面積が99㎡超の場合が該当 ・床面積が240㎡超で高額な物件を除く ・プール等豪華設備がある建物を除く | 下記[①②の合計額の1/12]と[③]の高い方 ①建物の固定資産税の課税標準額×10% ②敷地の固定資産税の課税標準額×6% ③法人が支払う地代家賃の50% |

一般的に、「A 小規模な社宅」(鉄筋コンクリート造の場合は現況床面積99㎡以下)に該当する場合は社宅使用料が家賃の概ね30%以内に収まることが多く、自宅家賃の概ね70%以上を法人に負担させる節税が可能です。

一方で、「B 小規模でない社宅」(鉄筋コンクリート造の場合は現況床面積99㎡超)に該当する場合は社宅使用料が家賃の50~60%程度以上になることも多く、大きな節税効果は得られません。

前述の通り、小規模な社宅に該当するか否かの判定や社宅使用料の計算で使用するマンションの床面積は、専有部分に共有部分(を各部屋に割り当てた面積)を加えた「現況床面積」です。

タワーマンション等の共有部分が広い建物は、専有面積が60㎡程度でも現況床面積が100㎡以上になることもあるので、タワーマンションは借上社宅としておすすめできません。

家賃の50%を社宅使用料として徴収する方法

実務的には国税庁の計算式を使用せず、機械的に家賃の50%を社宅使用料にする税理士の先生が多いようです。

理由としては下記の2点が挙げられます。

①国税庁の計算式で社宅使用料の計算をするための資料の入手できないことがある。また、入手できた場合も、計算に手間がかかる。

②家賃の50%で計算すると、国税庁の計算式よりも高い(役員にとって不利な)社宅使用料になることがほとんどで、慣例的に税務調査で問題にされにくい。

小規模な社宅に該当する場合は、国税庁の計算式で算定する方が家賃の50%よりもほぼ確実に有利な社宅使用料になるため、可能な限り資料の入手をおすすめします。

従業員から徴収する社宅や寮の使用料

従業員に貸与する社宅や寮の使用料は下記の通り計算します。なお、従業員から徴収する社宅や寮の使用料が賃貸料相当額の50%以上であれば、差額は給与課税されません。

| 従業員に貸与する社宅や寮 | 賃貸料相当額(徴収すべき使用料) |

|---|---|

| 下記のいずれの場合も共通 ・会社が所有している建物 ・他者から借りている建物 | 下記①②③の合計額 ①建物の固定資産税の課税標準額×0.2% ②12円×建物の総床面積㎡/3.3㎡ ③敷地の固定資産税の課税標準額×0.22% |

社宅使用料の計算に必要な資料

下記の①②が必要です。

①賃貸借契約書(借り上げ社宅の場合)

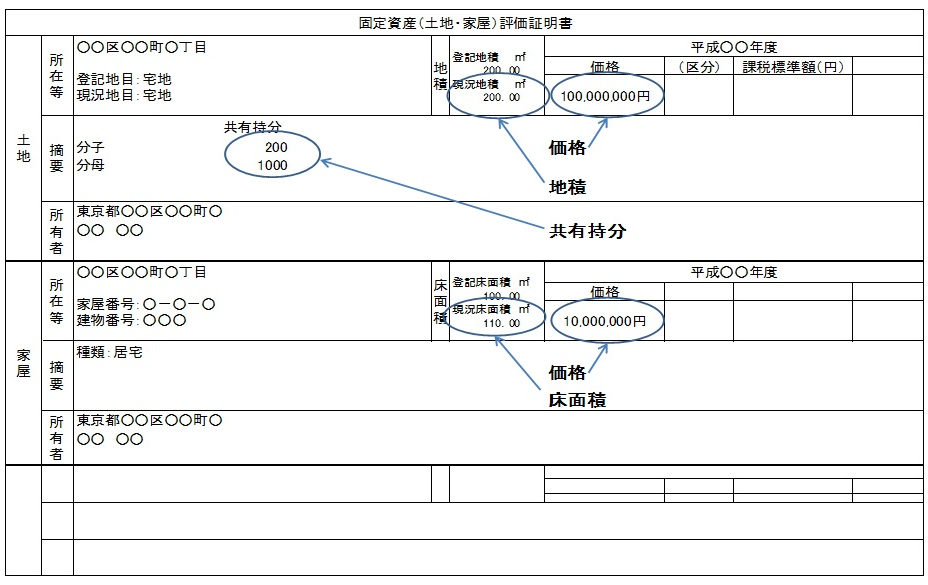

②建物と土地の固定資産税評価額が分かる資料(下記②-A、②-Bのいずれか)

なお、②はオーナーや管理会社の協力がないと取得できない可能性があるため、契約前に書類取得の協力を依頼し、拒否された場合は契約を避けた方が無難です。

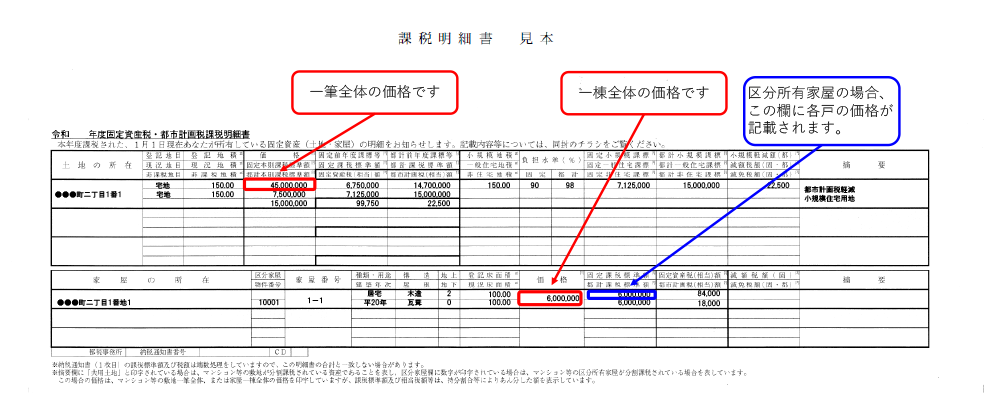

②-A 固定資産税・都市計画税課税明細書

・毎年4月頃に不動産の所有者に送られるので、物件所有者や管理会社から入手します。

・マンションの場合でも「土地」「家屋」の両方が必要です。

②-B 固定資産税評価証明(自治体で名称が若干異なる)

・②-Aが入手できない場合でも、②-Bは賃貸借契約書等を持参すれば自治体で入手が可能です。

・マンションの場合でも「土地」「家屋」の両方が必要です。

注意点

・物件の所有者からの直接賃貸ではなく管理会社からの又貸しの場合、「B 固定資産税評価証明」を取得できない可能性があります。

・正確な必要書類は「物件所在地の市区町村(東京都の場合は都税事務所)の固定資産税課」に事前に電話等で確認してください。

固定資産評価証明(東京都の場合)

https://www.tax.metro.tokyo.lg.jp/koteinewshomei/gaiyo.html

都税事務所の管轄一覧(東京都の場合)

https://www.tax.metro.tokyo.lg.jp/jimusho/index.html#L1