マネーフォワードクラウド給与では、2024年6月開始の所得税・住民税の定額減税に対応した給与計算が可能です。

当記事では、定額減税に対応するためのクラウド給与の使い方を解説しています。

2024年の定額減税の概要

2024年6月1日以降に支給される給与・賞与について、所得税・住民税の定額減税が行われます。制度の詳細は、下記の国税庁(所得税)、総務省(住民税)に記載されていますが、ここでは、その中でも特に重要なポイントに絞って説明します。

①減税の対象者

日本国内に在住し、所得制限に該当しない方が対象です。

| 要件 | 詳細 |

|---|---|

| 居住者である | 日本国内に居住している人 ※1年以上海外に滞在(予定を含む)している人は対象外 |

| 合計所時金額が 1,805万円以下 | 給与収入だけがあるの人は年収2,000万円以下 ※所得金額調整控除の適用時は年収2,015万円以下 |

なお、減税を受けるタイミングに下記のような違いがあります。

【2024年6月1日時点で会社に在籍している人】

毎月の給与計算で減税を受けます。

【2024年6月2日以降に入社した人】

毎月の給与計算では減税対象外で、年末調整や確定申告で減税を受けます。

②減税額

所得税と住民税の減税額はそれぞれ以下通りです。

| 税目 | 減税額 |

|---|---|

| 所得税 | 30,000円(+30,000円×要件を満たす親族数※) |

| 住民税 | 10,000円(+10,000円×要件を満たす親族数※) |

※給与収入だけの人は年収103万円以下だと合計所得金額48万円以下になります。

③減税方法

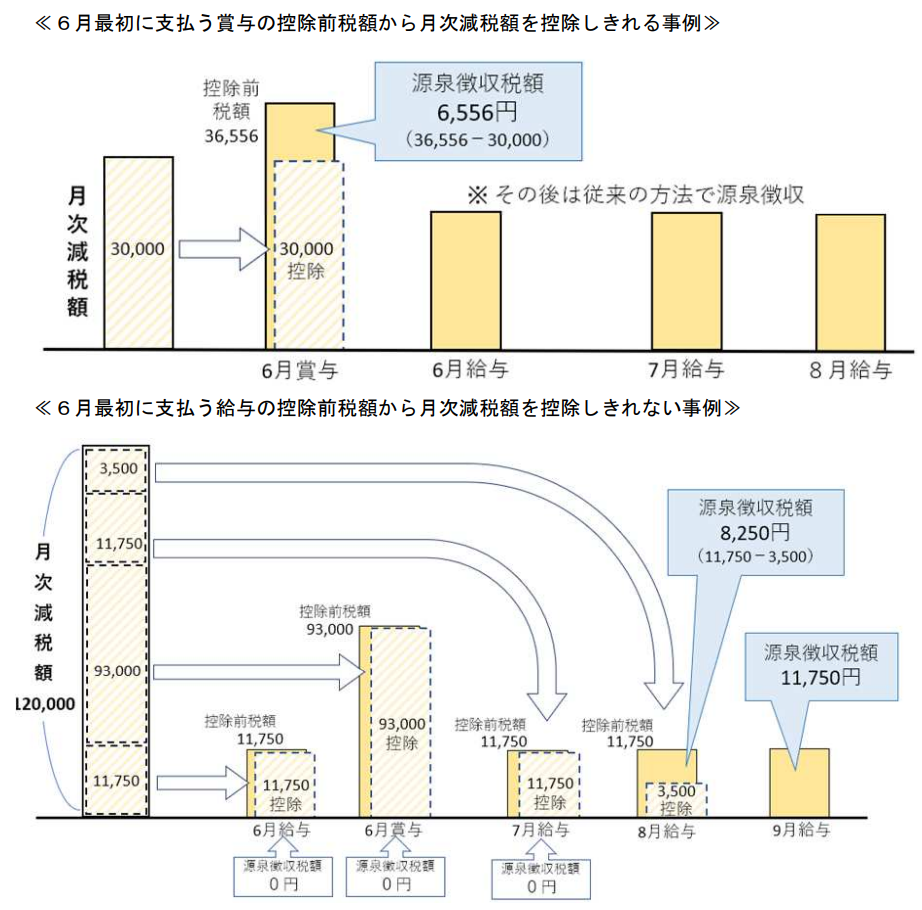

所得税の減税方法

まず、所得税については2024年6月に支給される給与・賞与から減税額に達するまで毎月所得税の減税を行います。

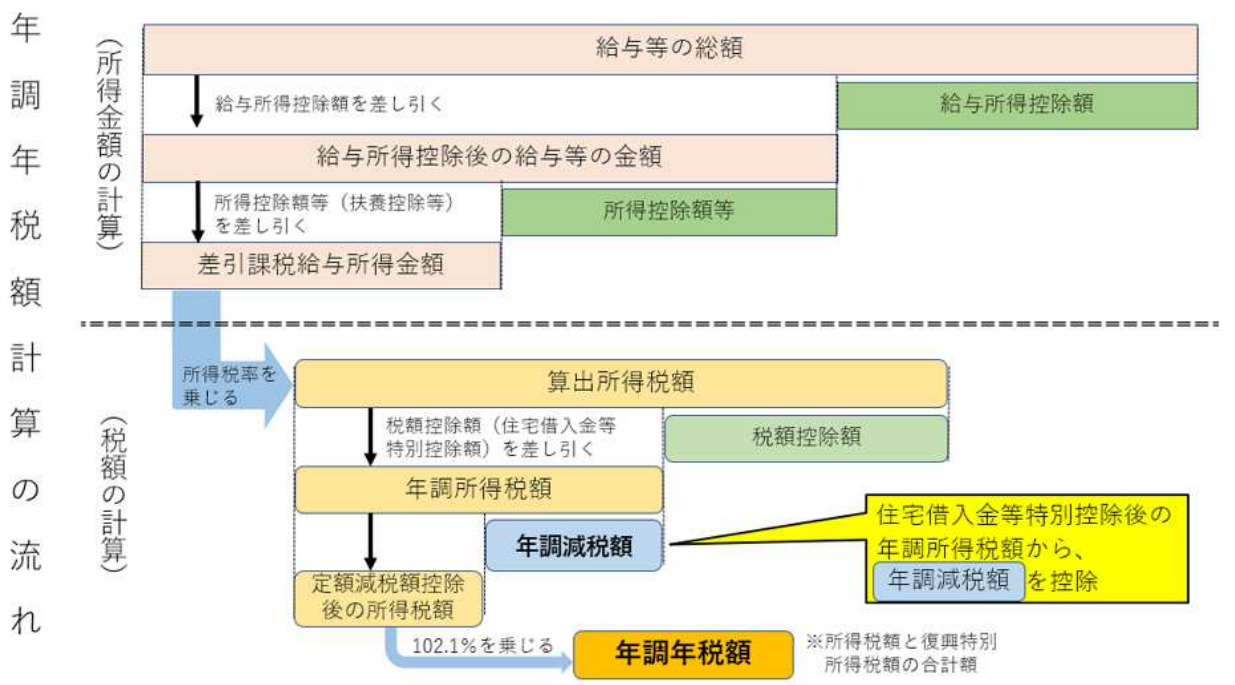

そして、年末調整や確定申告で改めて親族情報等を確認し、定額減税を加味した年税額を計算して税額が確定します。従って、2024年6月1日時点での親族情報等は最終的に2024年12月31日の情報に更新した上で所得税の再計算を行うため、年末調整や確定申告を正しく行えば年間税額は同じ結果になります。

なお、2024年6月2日以降の異動情報は毎月の給与計算での定額減税には反映されず、年末調整や確定申告での精算を待つことになります。

【例1】2024年6月2日以降に入社した人

毎月の給与計算では定額減税の対象外となり、年末調整や確定申告で精算する

※2024年6月1日に入社した人は毎月の給与計算での定額減税の対象です

【例2】2024年6月2日以降に要件を満たす親族が増減した人

2024年6月1日時点の親族情報で引き続き定額減税を行い、年末調整や確定申告で精算する

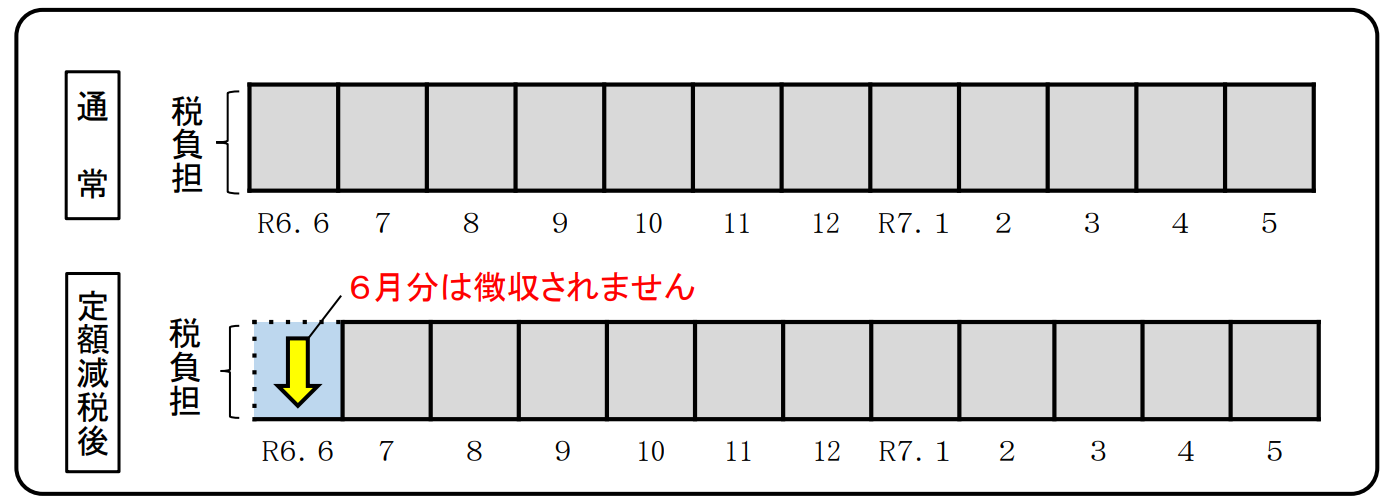

住民税の減税方法

また、住民税については2023年の年末調整や確定申告での所得情報・親族情報を元に定額減税が実施されます。2024年6月に特別徴収を開始する住民税の天引き額が6月のみ0円になり、2024年7月~2025年5月の11か月間で減税後の住民税が給与から天引きされます。

ただし、所得制限で定額減税の対象外になる人は、2024年6月の特別徴収は通常通り天引きされます。

注意:親族の状況次第で2025年に支払う住民税に対しても定額減税が実施されるケースもあります

会社側での対応事項(申告書の回収)

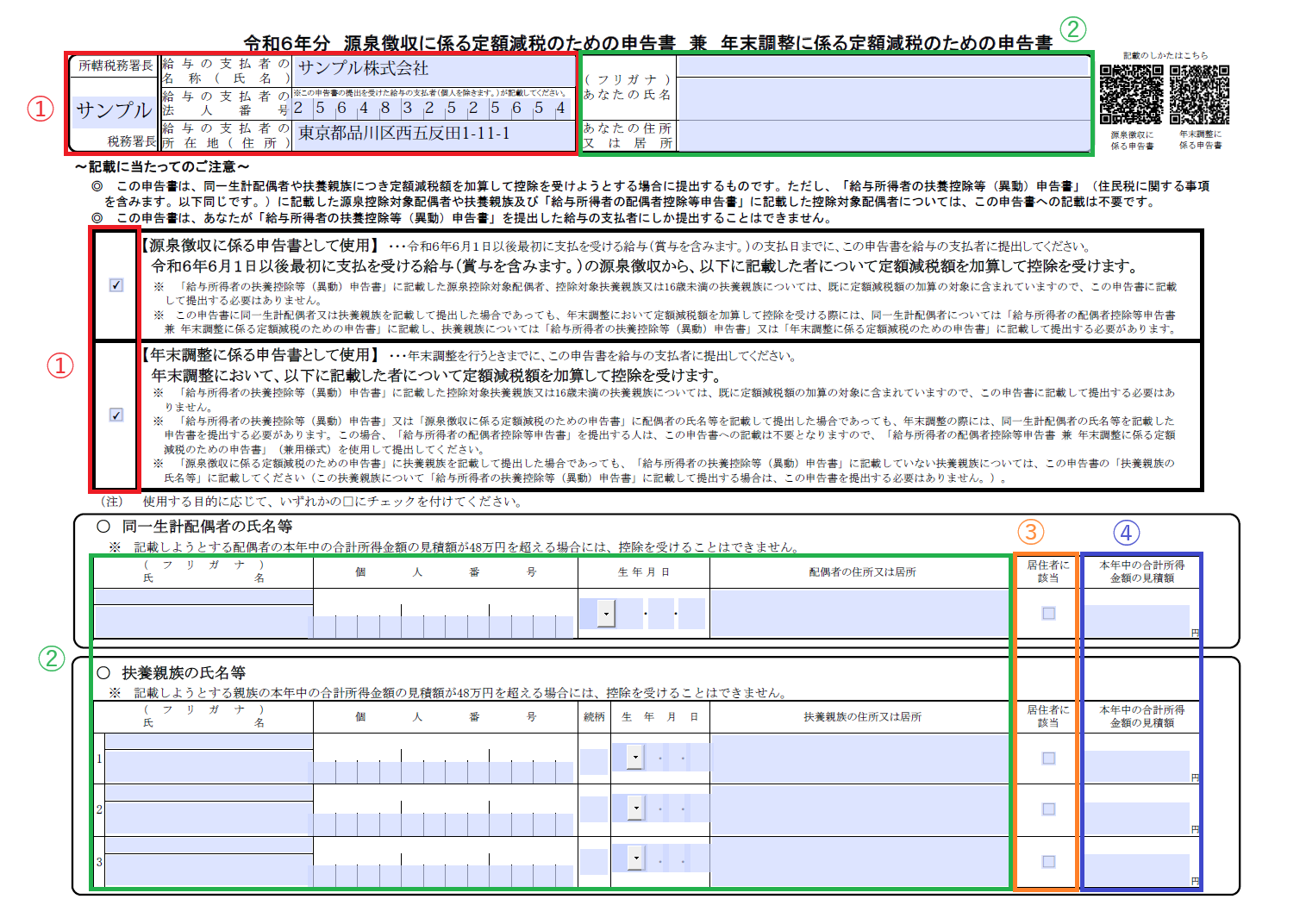

①定額減税のための申告書の回収(原則)

2024年5月31日までに2024年6月1日時点の情報を記載した「定額減税のための申告書」を定額減税の対象となる(甲欄の 【注】)全従業員から回収して会社で保管します。なお、2024年6月1日に入社する人も回収が必要です。

様式は国税庁のサイトで入力用PDFをダウンロードします。PDFに直接テキスト入力できるので、PDFのまま会社に提出します。

・源泉徴収に係る定額減税のための申告書(入力用)(PDF/257KB)

・≪記載例≫源泉徴収に係る定額減税のための申告書(PDF/644KB)

【注】甲欄と乙欄の違い

給与から天引きする源泉所得税の計算方法は主に以下の2種類があります。

・甲欄(主たる職場での計算方法、少額の徴収を行う)⇒甲欄のみが定額減税の対象者です

・乙欄(サブの職場での計算方法、多額の徴収を行う)

2ヵ所以上の会社で給与を受け取る場合、扶養控除等申告書は主たる職場1か所だけに提出することができ、給与支給開始日の前に会社に提出することで甲欄での計算が可能になります。提出が無い場合は乙欄で給与計算します。

定額減税のための申告書の記入方法

①給与支払者の情報(赤)

全従業員の記入内容が同じなので、予め会社側で記入したPDFを配布してミスを防止できます。

・給与支払者の情報を記入

・「源泉徴収に係る申告書として使用」「年末調整に係る申告書として使用」に両方に✓

②本人と家族の情報(緑)

・提出者の氏名と住所を記入

・提出者の親族(配偶者含む)で、他の親族の扶養にしない親族の情報を記入

※同一人物を夫婦両方の扶養親族にはできません。どちらの扶養にするか夫婦で決めてください

③居住者に該当(オレンジ)

・日本国内に居住している人(=居住者)は必ず✓をつけます(つけないと定額減税対象外)。

※1年以上の海外に滞在(予定を含む)している人(=非居住者)は定額減税の対象外です

④本年中の合計所得金額の見積額(青)

給与収入だけの人を想定した場合は下記のような記載方法になります。

2024年の見込年収が103万円以下の親族

・年収から55万円を引いた金額が合計所得金額なのでその金額を記入

2024年の見込年収が103万円超の親族

・合計所得金額は48万円超になるため、そもそも親族情報は不要です

・親族ご本人が勤務先の会社等で定額減税を受けます

【参考】給与収入だけの人の合計所得金額

・合計所得金額は年収から給与所得控除を引いた後の金額で、年収とは異なります

・親族の年収が103万円以下の場合は給与所得控除55万円が控除されて合計所得金額48万円以下のため、提出者の定額減税が増額になります

・親族の年収が103万円超の場合は提出者の親族自身が勤務先等で定額減税を受けます

②扶養控除等申告書の利用(例外1)

「定額減税のための申告書」の提出がなかった従業員は(2023年の年末調整や入社時に回収した)直近の扶養控除等申告書の情報で定額減税を行います。

実は「定額減税のための申告書」の提出は必須ではなく、会社が把握している親族情報を元に定額減税の計算を行って良いことになっています。

しかし、通常提出する扶養控除等申告書には例えば15歳以下の年少扶養(扶養控除の対象外だが定額減税の対象)を記載していないケースが多い等、申告書を提出した方が源泉徴収金額を減らせる可能性があります。

③定額減税の対象外の従業員(例外2)

定額減税は甲欄の従業員を対象とするため、乙欄の従業員からはそもそも「定額減税のための申告書」の回収は不要です。

会計事務所側での対応事項(クラウド給与の設定)

【参考】所得税の定額減税を計算する方法

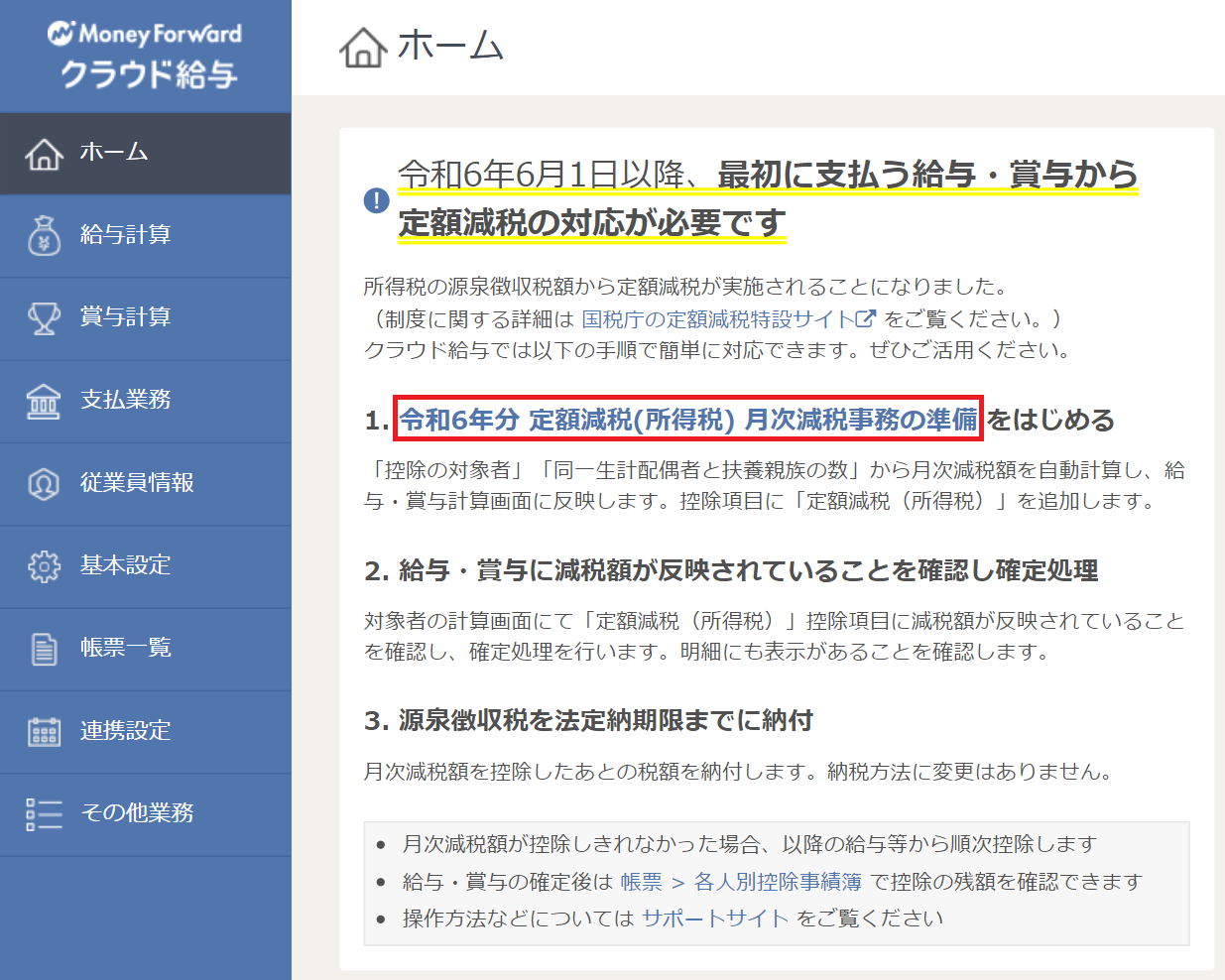

2024年5月13日現在、マネーフォワードクラウド給与のホーム画面に下記のような定額減税の案内が表示されており、所得税の定額減税の自動計算を設定することができます。

まず、赤枠の「令和6年分 定額減税(所得税) 月次減税事務の準備」を選択して従業員の扶養情報を更新します。

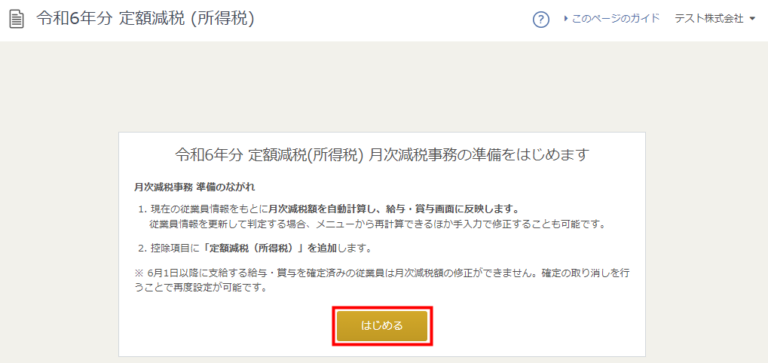

次に、「はじめる」を選択して定額減税の設定を行います。

従業員から回収した扶養控除等申告書を元に下記①②③の手順で情報更新します。

①控除対象

・甲欄で源泉徴収を行う従業員(自社がメインの職場の従業員で、扶養控除等申告書を提出している人)は、全員「対象」に設定します。

・乙欄で源泉徴収を行う従業員(2ヵ所以上で給与を受け取っており、自社はサブの職場で他社がメインの職場)は、全員「対象外」に設定します。

【注意点】

・甲欄の従業員は例外なく毎月の給与計算で定額減税の対象となります。年収2,000万円超で定額減税の対象外になった場合は年末調整や確定申告で毎月の減税分が追加徴収されます。

・乙欄の従業員は、甲欄の職場(他社)で定額減税の対象となります。定額減税を受けられるのはメインの職場1社のみです。

②同一生計配偶者と扶養親族の数

A 定額減税のための申告書を提出した従業員

定額減税のための申告書の「居住者に該当」に✓があり、かつ、「本年中の合計所得金額の見積額」が48万円以下の同一生計配偶者と扶養親族の合計人数を記入します。

B 定額減税のための申告書を提出しなかった従業員

(2023年の年末調整や入社時に回収した)直近の扶養控除等申告書を元に、「居住者に該当」し、かつ、「本年中の合計所得金額の見積額」が48万円以下の同一生計配偶者と扶養親族の合計人数を記入します。

③給与計算への反映

「保存して給与・賞与計算に反映」を選択すると、「ホーム>給与計算」の所得税(定額減税)の控除項目で定額減税が自動計算されます。

なお、住民税特別徴収の定額減税については、地方自治体から届く特別徴収税額決定通知書に減税額が反映されているため、通知書に従って給与計算を行えば特別な対応は不要です。

参考情報

減税しきれなかった時の給付金

所得税や住民税の定額減税を満額使いきれなかった場合、お住まいの自治体から控除しきれなかった減税額に対応する給付金が支給される予定です。詳細はお住まいの自治体に問い合わせる必要があります。

個人事業主の所得税

個人事業主の場合は予定納税の第1期に減税額が充当されており、控除しきれない場合は第2期にも繰越充当されます。従って通常は特別な手続きは必要ありません。

ただし、上記の減税額には扶養親族の情報が加味されていなため、確定申告ではなく予定納税の段階で扶養親族を加味した定額減税の控除額増加を適用したい場合は、予定納税の減額申請書を提出して扶養情報を税務署に届け出る必要があります。

住民税の普通徴収

住民税を普通徴収で納税する場合、普通徴収税額決定・納税通知書に定額減税が反映されているため、通常通り納税するだけで大丈夫です。

減税額は第1期に全額充当され、控除額が残った場合は第2期以降に減税額が繰越充当されます。